Il declino della Cina continuerà o se si innescherà una ripresa? E’ l’interrogativo al quale risponde un’analisi sulle prospettive economiche della Cina, redatta da Ofi Invest, in occasione del capodanno cinese, che il prossimo 10 febbraio segnerà l’inizio del nuovo anno del drago.

Cina, ancora declino o ripresa?

Da febbraio 2021 a oggi, “il mercato azionario cinese ha segnato 3 anni consecutivi di declino, cedendo il 58% del suo valore; inoltre, nel 2023 l’indice MSCI China ha registrato una perdita del 14%, generando la maggiore delusione per gli investitori che avevano scommesso sul rimbalzo post-pandemia. Tutto ciò ha colpito duramente la fiducia di consumatori e imprese, innescando un circolo vizioso che ha sicuramente contribuito ad accelerare lo scoppio della bolla immobiliare e, più in generale, ad aumentare la diffidenza dei player di mercato verso Pechino”, spiega Jean-Marie Mercadal, CEO di Syncicap (Ofi Invest) sottolineando che “la diffidenza è dovuta anche alla politica internazionale di quest’ultima, che ha portato alla nascita di numerose tensioni, soprattutto con gli Stati Uniti. Non è un caso, quindi, che gli investimenti esteri abbiano registrato il loro record negativo da quando questo indicatore è stato lanciato (nel 1998), segnando un deficit di 11,8 miliardi di dollari nel terzo trimestre del 2023”.

Tuttavia, “quanto appena visto ormai appartiene al passato e, per gli investitori, la cosa più importante sarà determinare se questo trend negativo proseguirà o se l’anno del Drago (che inizierà a partire del 10 febbraio) “rappresenterà un punto di svolta. Per rispondere a questo interrogativo è necessario osservare attentamente l’andamento di quelli che sono da sempre i driver di crescita principali della Cina: l’immobiliare e l’export. Il primo ha risentito fortemente dei prezzi più bassi, di un minor numero di transazioni e altri fattori che ne hanno determinato la caduta, portando il debito del settore a un ammontare di 8.400 miliardi di dollari, pari al 54% del Pil nazionale (34% in mutui e 20% a carico dei costruttori). Di questi, i mutui individuali non sembrano essere un problema, dato che per l’acquisto di un’abitazione l’acconto richiesto è molto alto, mentre i debiti degli sviluppatori sono un punto più problematico, considerando che il 75% è detenuto presso istituti bancari ed è arrivato a rappresentare il 3% delle passività totali degli istituti di grandi dimensioni e il 5% di quelli più piccoli. In ogni caso, le grandi banche sembrano disporre delle risorse per farsi carico delle passività; inoltre, non bisogna dimenticare che quasi la totalità di questi debiti sono a carico di enti locali, il che rende più facile per il governo centrale trovare una soluzione “in-house”.

Cosa aspettarsi dal Drago

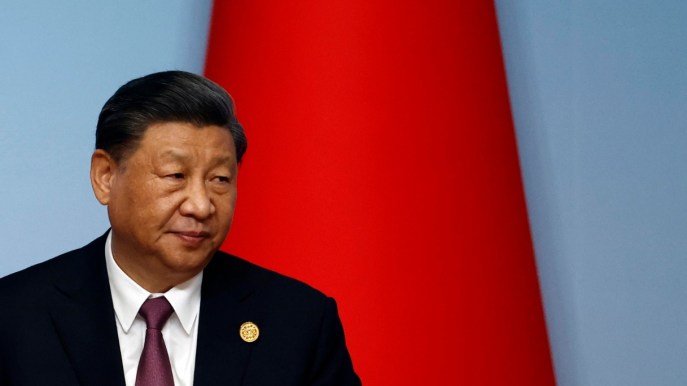

Per quanto riguarda l’export, “lo scenario internazionale e il rallentamento di Europa e Stati Uniti hanno causato una contrazione. Tuttavia, questa dinamica ha interessato anche le importazioni, il che ha salvaguardato il surplus commerciale del paese, tanto che quest’anno dovrebbe raggiungere la cifra record di 860 miliardi di dollari. Inoltre, il fatto che il presidente Xi Jinping abbia partecipato a numerosi summit dei paesi del gruppo BRICS mostra come la Cina si stia già muovendo per siglare nuove partnership commerciali che la tutelino dell’andamento dei mercati occidentali. Un esempio lampante è l’accordo stretto con l’Arabia Saudita, la quale sa che non potrà più fare affidamento solo sul petrolio e necessita di diversificare le sue attività attraverso il turismo e le rinnovabili. Pechino, dall’altro lato, è ben disposta a esportare la sua infrastruttura per il solare in cambio di greggio che, almeno nel breve periodo, rimarrà una commodity essenziale”

Ultimamente, spiega ancora Mercadal, “la politica del Dragone si è spostata sulla “comune prosperità” e sull’intenzione di fare maggiore affidamento sulla sua capacità economica interna; per questo, il governo centrale ha annunciato una serie di misure di sostegno a partire dalla scorsa estate, che comprendono un regolamento più semplice per l’acquisto di un immobile, l’allentamento della politica monetaria e garanzie sui debiti delle amministrazioni locali. Purtroppo, fino ad oggi tali misure hanno sortito ben poco effetto. Infatti, le autorità nazionali sono ancora alle prese con un dilemma che ha attanagliato il paese negli ultimi mesi: da un lato, la necessità di emanare leggi che risolvano alcune problematiche emerse durante il boom (corruzione, disparità di salario, accessibilità agli alloggi, tasso di natalità, etc.); dall’altro, i problemi legati alla crescita nel breve termine. Durante l’ultima conferenza economica annuale, tenutasi lo scorso dicembre, il presidente Xi ha ribadito il duplice obiettivo di una crescita di qualità e di un elevato livello di sicurezza, ma il crescente malcontento di una parte della popolazione, che si trova ad affrontare un calo del valore dei beni, tagli salariali unilaterali, licenziamenti e disoccupazione, potrebbe spingere il governo a rivedere interamente o parzialmente il suo programma”.

L’analisi di Ofi Invest

Strategia a lungo termine o tattica di breve? Questa è la grande domanda a cui la Cina dovrà rispondere nell’anno del Drago. Dal punto di vista degli investitori, “la Cina appare nuovamente un’opzione remunerativa. Dopo 3 anni consecutivi di perdite, il P/E ratio dell’indice MSCI China è inferiore a 10x, con la crescita degli utili che dovrebbe attestarsi attorno al 10% nel 2024 e con uno scenario economico che, secondo i maggiori analisti, prevede una crescita del 4,5%. Anche il rischio di ribasso si è notevolmente ridotto, ma per abbassarlo ulteriormente serve una risposta al quesito posto nel paragrafo precedente; una risposta che, data la natura fortemente centralizzata del paese, sarà di natura politica”

A nostro avviso – conclude Mercadal – “se il governo decidesse di ascoltare il malcontento diffuso, potremmo assistere a immense iniezioni di liquidità o anche a una spinta alle istituzioni affinché sostengano il mercato locale, così da ripristinare la fiducia degli investitori. Se ciò si dovesse verificare, allora sarebbe molto probabile una ripresa quasi immediata, guidata soprattutto da chi ha precedentemente abbandonato questo mercato e che sarebbe disposto a tornare per non perdersi la crescita dei vari indici. In particolare, riteniamo che a trarne i maggiori benefici sarebbero i settori prediletti dal governo, come la green economy, ma anche quelli abbastanza solidi come i semiconduttori, il tech, etc. Tuttavia, l’eventuale boom di brand locali stimolerebbe i consumi interni, con effetti positivi anche in quei mercati in cui l’azione delle autorità è più limitata, come il cibo, la salute, il leisure e altro ancora”.