La BCE alza ancora i tassi. L’inflazione dovrebbe rimanere troppo elevata per un periodo di tempo troppo prolungato, motivo per cui il Consiglio direttivo della Banca centrale europea ha deciso di innalzare di 50 punti base i tre tassi di interesse di riferimento, in linea con la sua determinazione ad assicurare il ritorno tempestivo dell’inflazione all’obiettivo del 2% a medio termine.

La Presidente della BCE Christina Lagarde ha spiegato in conferenza stampa che la BCE segue con attenzione le tensioni in atto sui mercati ed è pronta a intervenire se necessario per preservare la stabilità dei prezzi e la stabilità finanziaria nell’area dell’euro. “Il settore bancario dell’area dell’euro è dotato di buona capacità di tenuta, con solide posizioni di capitale e liquidità”. In ogni caso – assicura Lagarde – la BCE dispone di tutti gli strumenti necessari per fornire liquidità a sostegno del sistema finanziario dell’area dell’euro, qualora ve ne sia l’esigenza, e per preservare la stabilità della politica monetaria.

I nuovi tassi di interesse di riferimento della BCE

Le nuove proiezioni macroeconomiche degli esperti della BCE sono state ultimate agli inizi di marzo, prima delle recenti tensioni emerse nei mercati finanziari. Gli analisi della BCE avevano già rivisto al ribasso le proiezioni per l’inflazione complessiva nello scenario di base, soprattutto per effetto del minore contributo delle quotazioni energetiche rispetto alle attese precedenti. Ora, l’inflazione si collocherebbe in media al 5,3% nel 2023, al 2,9% nel 2024 e al 2,1% nel 2025. Allo stesso tempo, le pressioni di fondo sui prezzi restano intense.

L’inflazione al netto dei beni energetici e alimentari ha continuato ad aumentare a febbraio e gli esperti della BCE si attendono una media del 4,6% nel 2023, livello più elevato di quello anticipato nelle proiezioni di dicembre. In seguito dovrebbe ridursi al 2,5% nel 2024 e al 2,2% nel 2025, via via che le spinte al rialzo derivanti dai passati shock dell’offerta e dalla riapertura delle attività economiche verranno meno e che la politica monetaria più restrittiva frenerà in misura crescente la domanda.

Le proiezioni per la crescita nel 2023 sono state corrette al rialzo nello scenario di base, collocandosi in media all’1,0% per effetto sia del calo delle quotazioni energetiche sia della maggiore tenuta dell’economia al difficile contesto internazionale. Gli esperti della BCE si attendono poi che la crescita aumenti ancora all’1,6% sia nel 2024 sia nel 2025, sostenuta dal vigore del mercato del lavoro, dal miglioramento del clima di fiducia e dalla ripresa dei redditi reali. Allo stesso tempo il rafforzamento della crescita nel 2024 e nel 2025 risulta inferiore rispetto alle proiezioni di dicembre, di riflesso alla politica monetaria più restrittiva.

Dopo il rialzo di 50 punti base di appena qualche settimana fa, il Consiglio direttivo ha deciso di innalzare di 50 punti base i tre tassi di interesse di riferimento della BCE. Pertanto, i tassi di interesse sulle operazioni di rifinanziamento principali, sulle operazioni di rifinanziamento marginale e sui depositi presso la banca centrale saranno innalzati rispettivamente al 3,50%, al 3,75% e al 3,00%, con effetto dal 22 marzo 2023.

Nel 2023 spenderemo tutti 4mila euro in più: ecco per cosa

Quanto aumenta la rata del mutuo per chi ce l’ha già

Ma cosa significa questo per noi cittadini? Che il costo di mutui e prestiti salirà ancora. Per chi ad esempio ha un mutuo medio a tasso variabile, potrebbe scattare un aumento di 35 euro sulla rata del finanziamento. In soli 14 mesi, quindi, il rincaro arriverebbe a circa 237 euro, vale a dire il 52% in più rispetto alla rata originale.

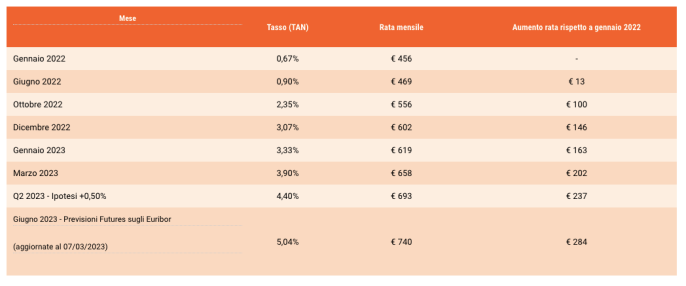

Per analizzare come sono cresciute le rate e come ancora potrebbero aumentare a seguito di un nuovo rialzo dei tassi da parte della BCE, Facile.it ha preso in esame un finanziamento a tasso variabile da 126mila euro in 25 anni sottoscritto a gennaio 2022 (con LTV 70%, Tan iniziale 0,67%, Euribor3m+1,25%. La stima sull’impatto dell’aumento delle rate non tiene in considerazione l’ammortamento della quota capitale, elemento che potrebbe variare in base alle caratteristiche del mutuo).

Il tasso (Tan) di partenza usato nell’analisi è pari a 0,67%, corrispondente ad una rata mensile di 456 euro. A partire dalla seconda metà del 2022 la Banca Centrale Europea ha deciso di contrastare la crescente inflazione aumentando più volte il costo del denaro, scelta che ha contribuito a far già salire notevolmente il tasso del mutuo variabile, arrivato a sfiorare il 4% a marzo 2023, incremento che, come detto, non pare destinato a fermarsi e anzi con l’ulteriore paventato aumento dei tassi BCE dello 0,50% potrebbe portare la rata mensile del mutuo tipo addirittura a circa 693 euro.

“Per capire come cambieranno nella realtà le rate dei mutuatari bisognerà aspettare di vedere come si muoverà effettivamente l’Euribor, ma chi è alle prese con i rincari ha oggi a disposizione alcuni strumenti importanti”, spiegano gli esperti di Facile.it. “Si può scegliere di surrogare il finanziamento, passando ad un tasso fisso o uno variabile più conveniente o, se si hanno i requisiti, rinegoziare il mutuo con la propria banca sfruttando le nuove regole introdotte del Governo. Dal momento che non esiste una soluzione in assoluto migliore rispetto all’altra, il consiglio è di rivolgersi ad un consulente così da identificare l’opzione più adatta alle proprie esigenze”.

L’aumento di marzo potrebbe però non essere l’ultimo. Guardando alle aspettative di mercato (Futures sugli Euribor), gli esperti prevedono che a giugno 2023 l’Euribor a 3 mesi possa arrivare intorno al 3,80%; se queste previsioni fossero corrette, il tasso del finanziamento medio preso in esame arriverebbe a circa 5,04% e la rata a ben 740 euro, vale a dire oltre 280 euro in più rispetto a quella di gennaio 2022.

Le banche più solide in Italia e in Europa: la nuova classifica Bce

Cosa fare per risparmiare con il mutuo: cambiare banca o surroga?

Per far fronte all’aumento delle rate, e tutelarsi da ulteriori futuri rincari, molti mutuatari stanno valutando la possibilità di cambiare banca.

A conferma di questo trend arrivano i dati di Facile.it, che hanno messo in luce come le richieste di surroga siano tornate a crescere e, nei primi due mesi dell’anno, abbiano rappresentato quasi il 20% del totale delle domande di finanziamento, valore raddoppiato rispetto allo stesso periodo dello scorso anno.

Quanto aumenta la rata del mutuo per chi lo deve ancora fare

L’aumento dei tassi, però, riguarda anche gli aspiranti mutuatari, che oggi devono fare i conti con condizioni meno favorevoli rispetto al passato.

Non sorprende vedere che, negli ultimi mesi, chi ha presentato domanda di finanziamento per l’acquisto della prima casa abbia puntato a importi più contenuti rispetto al passato. Sempre secondo l’analisi di Facile.it, nei primi due mesi del 2023 la richiesta media per mutui prima casa è scesa a 136.935 euro, valore in calo del 7% rispetto allo stesso periodo del 2022.

“Il calo graduale degli importi richiesti, già in atto dalla seconda metà del 2022, è strettamente legato all’aumento dei tassi di interesse”, continuano gli esperti di Facile.it. “In alcuni casi è l’aspirante mutuatario che, pur di non rinunciare all’acquisto, sceglie di orientarsi su un importo più contenuto così da alleggerire la rata mensile, in altri è la banca stessa che, per preservare il rapporto rata/reddito, è costretta a ridimensionare la richiesta”.

Ecco quanto costa di più oggi un mutuo: