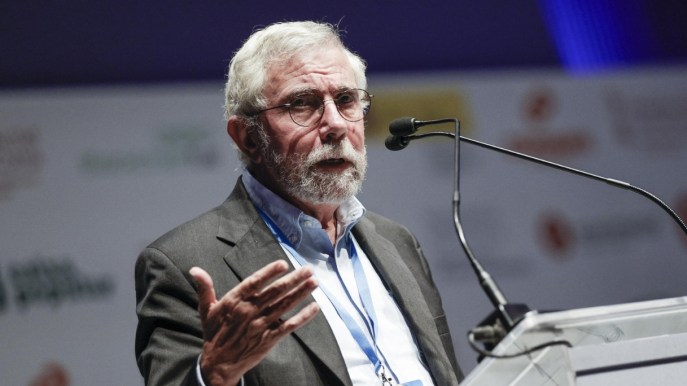

Il mondo è cambiato, e tanto, dall’inizio della carriera dell’economia premio Nobel Paul Krugman, eppure la sua risposta a una specifica domanda non è mai stata differente da quella attuale. Con ogni probabilità il ruolo del dollaro nell’economia mondiale non verrà cancellato o modificato in maniera radicale, nonostante l’avanzata e la “minaccia” rappresentata oggi da Euro e Yuan, ovvero dall’Unione europea e lo sviluppo crescente della Cina (anche in ambito geopolitico).

Il ruolo del dollaro

L’economista Paul Krugman si occupa del ruolo del dollaro su scala globale fin dal 1980, quando ha pubblicato il suo primo documento ufficiale in merito. Da allora i cambiamenti ci sono stati su scala planetaria, con il vecchio continente che ha adottato una moneta unica, in molti Paesi. Al tempo stesso con la crescita del ruolo della Cina nello scacchiere internazionale.

Proprio dinanzi a quest’ultima considerazione, c’è chi prevede un non così lontano crollo degli USA. Non è di questo parere Paul Krugman, nonostante non indossi dei paraocchi e ignori le chiare difficoltà, che non caratterizzano unicamente la società e l’economia a stelle e strisce. La sua è però una risposta molto interessante, perché tiene conto anche della possibilità che in tal senso una trasformazione radicale ci sia: “Anche se il dominio del dollaro dovesse erodersi, non importerebbe più di tanto”. Questa la sua premessa sulle pagine di New York Times nel 2022.

Ha dunque spiegato quelli che sono i tre ruoli attribuiti al denaro: mezzo di scambio, riserva di valore e unità di conto. Molte delle valute che conosciamo svolgono questi ruoli in ambito interno. Il dollaro sotto questo aspetto invece è speciale. Ciò perché “gioca un ruolo sproporzionato negli affari internazionali”.

Rappresenta il mezzo di scambio tra le diverse valute. In parole povere, chi sceglie di convertire una tale quantità di valuta in un’altra, nella maggior parte dei casi adopera proprio il dollaro come “mezzo intermedio”. Al tempo stesso rappresenta una riserva di valore a livello globale. Ciò perché molti degli “attori finanziari” più importanti vantano conti bancari in dollari. Ciò ha un peso tanto quanto il fatto che sia un’unità di conto internazionale. Ciò perché numerosi beni al di fuori degli Stati Uniti sono prezzati in dollari. Al tempo stesso molte obbligazioni internazionali garantiscono un necessario rimborso proprio in dollari.

Un dominio incontrastabile

Il dollaro è parte integrante del nostro sistema economico globale. Ragionare su una sua caduta dovrebbe prevedere una crepa di dimensioni gigantesche in tutto quello che è oggi il nostro sistema, a prescindere dal continente in cui si vive e si opera.

Viene però da chiedersi perché mai la situazione sia ancora questa, nonostante gli USA abbiano perso la posizione di comando politico stretta nel pugno dopo la Seconda Guerra Mondiale. Ecco la risposta di Krugman.

“Ci sono dei cicli di feedback che si auto-rinforzano, nei quali le persone utilizzano i dollari perché altre persone utilizzano i dollari”. Un esempio pratico riportato dal celebre economista riguarda la valuta boliviana e malaysiana. Sottolinea come ci siano molte più persone che preferiscono scambiare in dollari invece di operare un passaggio diretto tra le due valute. Così facendo si porta avanti quel genere di transazioni indirette con la valuta americana. Piccoli esempi che, in toto, rafforzano i mercati del dollaro enormemente.

Un vero e proprio loop e non l’unico. Spazio infatti anche a un vero e proprio circolo virtuoso, che vede le aziende incentivate a prezzare i propri beni in dollari. Ciò garantisce infatti un potere d’acquisto relativamente prevedibile per gli asset, un aumento della domanda e un vantaggio per la valuta.

In ultima istanza, in riferimento soprattutto al confronto con l’euro, il vantaggio che rimane agli Stati Uniti è “la dimensione del nostro mercato dei bond e la liquidità che il mercato fornisce”. Dalla crisi del debito sovrano nel 2009 l’Europa sembrava aver assunto un mercato obbligazionario di dimensioni comparabili. I timori del default hanno però fatto divergere i rendimenti: “In pratica questo significa che non esiste più un mercato ‘europeo’ dei bond: esiste un mercato tedesco, un mercato italiano e così via, nessuno dei quali è comparabile con quello americano”.

Ciò che invece frena le previsioni pro Cina è il fatto che, nonostante sia un attore chiave ed enorme sul panorama mondiale, rappresenti pur sempre un’autocrazia, le cui politiche risultano “instabili”. Fin troppo per gli investitori.