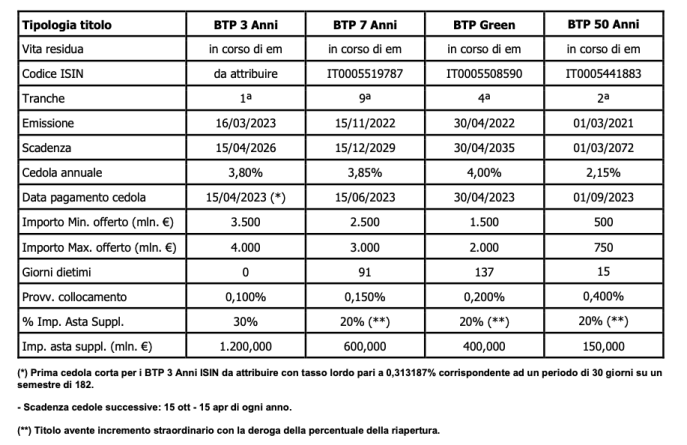

Dopo il boom del nuovo BTP Italia con rendimento al 2%, nuovi titoli di Stato in arrivo a marzo. Il MEF ha annunciato l’emissione di diversi titoli di Stato e il relativo calendario per le operazioni di sottoscrizione. Si tratta di:

- BTP a 3 anni

- BTP a 7 anni

- BTP Green

- BTP a 50 anni.

I Btp vengono emessi con scadenze da 18 mesi a 3, 5, 7, 10, 15, 20, 30 e 50 anni. Sono titoli a medio-lungo termine, a reddito fisso, particolarmente adatti per quegli investitori che richiedono pagamenti costanti ogni 6 mesi.

Sono vantaggiosi perché le varie scadenze esistenti sul mercato consentono agli investitori di programmare flussi di cassa regolari durante tutto l’arco dell’anno. Inoltre, i BTP sono particolarmente apprezzati per la loro liquidità: prima della scadenza gli investitori istituzionali possono comprare o vendere i BTP sia sul mercato secondario regolamentato (Mts), per operazioni non inferiori a 2 milioni di euro, che su quello non regolamentato (over-the-counter).

Mentre i cittadini privati possono effettuare queste transazioni sul mercato secondario regolamentato Mot (Mercato Telematico delle Obbligazioni e dei titoli di Stato), dove sono consentite operazioni dal taglio minimo di 1.000 euro o sulle altre piattaforme secondo il principio della best execution introdotto con la Mifid.

Nell’ambito degli operatori abilitati a partecipare alle aste, il collocamento dei titoli è prevalentemente concentrato tra gli “specialisti in Titoli di Stato italiani” che di solito si aggiudicano oltre il 90% dell’ammontare nominale totale dei Titoli di Stato emessi in ogni asta.

BTP Green, convengono?

Una delle novità più recenti e interessanti riguarda i BTP Green, che sono subito piaciuti agli italiani. Ancora molti risparmiatori però non sanno di cosa si tratta e quali sono le caratteristiche di questi nuovi titoli garantiti dallo Stato. Vediamo di spiegare bene perché sono vantaggiosi, e utili.

I BTP Green sono i nuovi titoli di Stato italiani legati al mondo della finanza sostenibile, i cui guadagni sono destinati al finanziamento delle spese sostenute dallo Stato per azioni in grado di innescare un effetto positivo sull’ambiente e di supportare la transizione ecologica del Paese.

In particolare, oltre a sostenere gli Obiettivi di Sviluppo Sostenibile 2030 dell’Onu, attraverso le emissioni di BTP Green l’Italia finanzierà tutte le spese che contribuiranno alla realizzazione degli obiettivi ambientali delineati dalla cosiddetta “Tassonomia europea delle attività sostenibili” attualmente in discussione:

- mitigazione dei cambiamenti climatici;

- adattamento ai cambiamenti climatici;

- uso sostenibile e protezione delle risorse idriche e dell’ambiente marino;

- transizione ad un‘economia circolare;

- prevenzione e controllo dell’inquinamento;

- protezione e ripristino della biodiversità e degli ecosistemi.

Le spese sostenute includono le spese fiscali, le spese in conto capitale, le spese correnti e i trasferimenti a favore di soggetti esterni o interni alla pubblica amministrazione, nella misura in cui siano finanziate dalla fiscalità generale.

I BTP Green sono titoli a medio-lungo termine e presentano le stesse caratteristiche degli altri Buoni del Tesoro Poliennali: garantiscono un reddito fisso stabilito dalla cedola, pagata semestralmente e il rimborso del valore nominale alla scadenza. Il primo BTP Green, emesso dal Tesoro Italiano il 3 marzo 2021, ha scadenza 30 aprile 2045.

I titoli possono essere scambiati dagli investitori istituzionali sia sul mercato secondario regolamentato all’ingrosso (MTS), per operazioni non inferiori a 2 milioni di euro, che su quelli non regolamentati, mentre i risparmiatori individuali possono negoziare il titolo sul MOT (Mercato Telematico delle Obbligazioni e dei titoli di Stato), dove sono consentite operazioni dal taglio minimo di 1.000 euro, o sulle altre piattaforme di negoziazione, secondo il principio della best execution introdotto con la Mifid.

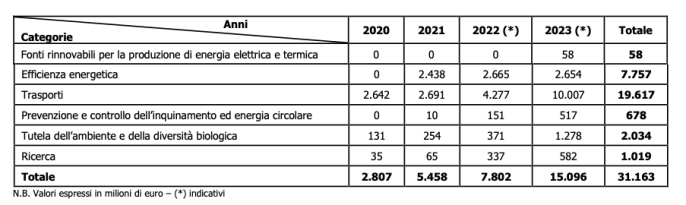

Nella tabella, per gli anni del triennio 2020–2022, sono esclusi gli importi relativi a quanto già previsto in allocazione nel prossimo rapporto relativo alle emissioni di questo titolo effettuate nel 2022.

Tutto sulla nuova emissione di BTP

Per quanto riguarda tutti i nuovi titoli di Stato emessi, non solo Green, il meccanismo di collocamento utilizzato per tutti i titoli in asta sarà quello dell’asta marginale con determinazione discrezionale del prezzo di aggiudicazione e della quantità emessa all’interno di intervalli di emissione. L’ammontare collocato sarà determinato escludendo le offerte formulate a prezzi ritenuti non convenienti sulla base delle condizioni di mercato.

Possono partecipare all’asta esclusivamente gli operatori “Specialisti in titoli di Stato” e gli “Aspiranti Specialisti”, in proprio e per conto terzi.

Ciascun operatore può formulare fino ad un massimo di 5 offerte, ciascuna ad un prezzo diverso e per un importo non inferiore a 500mila euro di capitale nominale: eventuali offerte di importo inferiore non verranno prese in considerazione. Ciascuna offerta non deve essere superiore all’importo in emissione: eventuali offerte di ammontare superiore verranno accettate limitatamente all’importo medesimo.

I prezzi indicati varieranno di un importo minimo di 1 centesimo di euro; eventuali variazioni di importo diverso vengono arrotondate per eccesso. L’importo minimo sottoscrivibile è di 1.000 euro.

Le domande di partecipazione devono essere inoltrate con indicazione, per ogni richiesta, del relativo prezzo offerto e vanno fatte inviando online la richiesta alla Banca d’Italia tramite Rete Nazionale Interbancaria con le modalità tecniche stabilite dalla stessa Bankitalia.

Nel caso in cui le offerte al prezzo marginale non possano essere totalmente accolte, il MEF procederà al riparto pro-quota, con i necessari arrotondamenti. Il prezzo di aggiudicazione sarà poi reso noto tramite comunicato stampa.

Agli operatori viene riconosciuta, quale compenso dell’impegno assunto di raccogliere e gestire le prenotazioni del pubblico, una provvigione commisurata all’ammontare nominale sottoscritto, esclusivamente nelle aste ordinarie dei titoli assegnati. Di conseguenza gli operatori non possono applicare alcun onere di intermediazione sulle sottoscrizioni della clientela.

Il pubblico potrà prenotare i titoli presso gli operatori nel termine previsto dal calendario indicato. Gli intermediari potranno richiedere, a garanzia del buon fine della sottoscrizione, l’eventuale versamento di un acconto sull’importo nominale prenotato.

Gli “Specialisti in titoli di Stato” che non hanno partecipato all’asta di emissione non sono ammessi al collocamento supplementare.

I BTP 50 anni sono ammessi all’attività di stripping.

Le scadenze da ricordare

Ecco le date da segnarsi:

- prenotazione da parte del pubblico entro lunedì 13 marzo 2023

- presentazione domande in asta entro le ore 11.00 di martedì 14 marzo 2023

- presentazione domande asta supplementare entro le ore 15.30 di mercoledì 15 marzo 2023

- regolamento sottoscrizioni giovedì 16 marzo 2023.