Aggiornamenti riguardanti gli immobili non censiti della categoria D. Il decreto emanato l’8 marzo dal Ministero dell’Economia e delle Finanze è stato pubblicato sulla Gazzetta Ufficiale il 24 maggio con il numero 120/2024 e include la revisione annuale dei coefficienti utilizzati per determinare il valore degli immobili di questo tipo ai fini del calcolo dell’Imu e dell’imposta immobiliare sulle piattaforme marine (Impi).

Il decreto del Mef specifica gli indici di rivalutazione per il 2024 e per gli anni precedenti, applicabili ai fabbricati della categoria D non censiti, ossia non registrati nel Catasto, e di proprietà esclusiva di imprese con una contabilità separata.

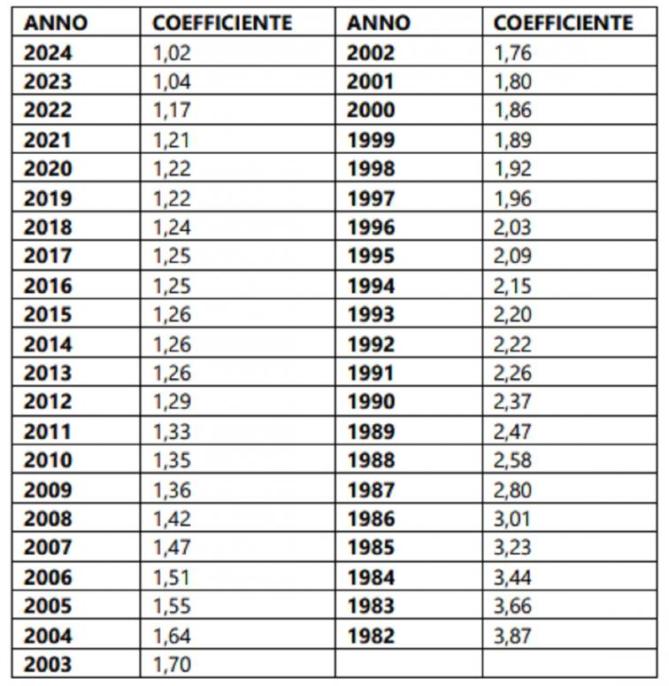

I nuovi coefficienti

Secondo quanto spiegato dall’Agenzia delle Entrate, il valore degli immobili della categoria D non accatastati, che costituisce la base imponibile per entrambe le tasse, viene calcolato applicando ai dati contabili lordi, al netto delle quote di ammortamento, i relativi coefficienti aggiornati con decreto del Mef, come stabilito dalla legge n. 160/2019, articoli 1 comma 746 e 782.

Tali coefficienti sono elencati nel decreto dell’8 marzo del Mef e tengono conto dei dati Istat relativi all’andamento del costo di costruzione di un capannone. Per calcolare il valore degli immobili per l’Imu e per l’Imposta Immobiliare sulle Piattaforme Marine (Impi) dovuti per l’anno 2024, si devono utilizzare i seguenti coefficienti:

Quali sono i fabbricati D

Rientrano nella categoria D edifici e strutture definite “a destinazione speciale”, ovvero immobili utilizzati a fine produttivo o terziario.

Esistono varie tipologie di immobili tipo D, come:

- D/1 – Opifici, cabine elettriche e autosilos dotati di impianti di sollevamento delle autovetture;

- D/2 – Alberghi, pensioni e villaggi turistici;

- D/3 – Teatri, cinematografi, arene, discoteche, parchi giochi, sale per concerti e spettacoli e simili;

- D/4 – Case di cura e ospedali quando hanno fine di lucro;

- D/5 – Istituti di credito, cambio e assicurazione (quando per le loro caratteristiche non sono comparabili con le unità tipo di riferimento);

- D/6 – Fabbricati e locali per esercizi sportivi quando hanno fine di lucro;

- D/7 – Fabbricati costruiti o adattati per le speciali esigenze di una attività industriale e non suscettibili di destinazione diversa senza radicali trasformazioni, compresi gli impianti per lavaggio auto, se del tipo automatico con presenza di attrezzature specifiche, le discariche per lo smaltimento di rifiuti solidi urbani con gestione reddituale e i campi sportivi senza costruzioni o anche con semplici gradinate;

- D/8 – Fabbricati costruiti o adattati per le speciali esigenze di una attività commerciale e non suscettibili di destinazione diversa senza radicali trasformazioni, compresi gli auto silos privi di impianti di sollevamento, parcheggi a pagamento, campeggi, supermercati a serre, centrali del latte;

- D/9 – Edifici galleggianti o sospesi assicurati a punti fissi del suolo, ponti privati soggetti a pedaggio n. 514;

- D/10 – Fabbricati per funzioni produttive connesse alle attività agricole.

Come avviene il calcolo dell’imposta

Per gli edifici completamente posseduti da imprese e adeguatamente registrati, classificati nel gruppo catastale D e privi di una rendita catastale, il valore da utilizzare come base imponibile per l’Imu è determinato in base ai costi di acquisizione contabilizzati o ai costi incrementativi contabilizzati. Questi costi vengono aggiornati mediante l’applicazione di coefficienti stabiliti annualmente con decreto del Ministero delle Finanze.

Per quanto riguarda il momento temporale in cui sono sostenuti i costi di acquisto o costruzione:

- I costi di acquisto sostenuti nel 2024 sono rivalutati in base al coefficiente relativo.

- I costi incrementativi sostenuti nel 2023 contribuiscono alla determinazione della base imponibile nel 2024.

- I costi incrementativi sostenuti nel 2024 contribuiranno alla base imponibile solo a partire dal 2025.

Questo metodo di determinazione della base imponibile è utilizzato fino al termine dell’anno in cui viene assegnata all’immobile una rendita catastale. Quindi:

- Se alla proprietà è stata assegnata una rendita catastale nel corso del 2024, per lo stesso anno la base imponibile viene determinata utilizzando il metodo contabile (rivalutazione dei costi), e la nuova rendita catastale avrà effetto ai fini dell’Imu solo a partire dal 2025.

- Se alla proprietà è stata assegnata una rendita catastale nel corso del 2023, la base imponibile per calcolare l’Imu dovuta nel 2024 è il prodotto della rendita attribuita dall’Agenzia del Territorio dopo una stima diretta, rivalutata del 5%, moltiplicata per un coefficiente di 65 o 80, a seconda che si tratti di unità immobiliari classificate come D/5 (banche e assicurazioni).